Registro Fiscal de Operadores de la Cadena de Producción y Comercialización de Haciendas y Carnes Bovinas y Bubalinas

Escribe: Cr. Alejandro Lafón - Contador Público M.P. 2226 - Lic. En Administración M.P. 246.

El Registro Fiscal de Operadores de Carne fue creado a través de la Resolución general de AFIP 3873/2016, de fecha 6 de mayo de 2016, publicado en el Boletín Oficial el 30 de mayo de 2016, y se incluyeron posteriormente modificatorias y demás resoluciones complementarias.

En el Registro se hace referencia a los sujetos que intervienen la llamada Cadena de Comercialización de la Carne. Es decir, las operaciones relacionadas con la compra y venta de hacienda Bovina y Bubalina, además de pagos a cuenta y retención del impuesto al valor agregado, aplicables sobre la producción y comercialización de haciendas de este tipo de carnes.

Los sujetos que intervienen son:

- Productores, criadores y cabañeros de hacienda.

- “Feed Lots” (establecimientos de engorde a corral).

- Invernadores.

- Establecimientos faenadores y/o frigorífico.

- Consignatarios y/o comisionistas.

- Consignatarios directos.

- Consignatarios de carnes de hacienda bovina/bubalina.

- Mercados concentradores, ferias o predios feriales donde se comercialice hacienda.

- Matarifes —abastecedores y carniceros— y toda otra modalidad de usuarios de faena de hacienda bovina/bubalina.

- Comercializadores de subproductos comestibles y no comestibles de origen bovino/bubalino.

- Adquirentes de cueros de hacienda bovina/bubalina en estado crudo, comprende a los cueros frescos y salados.

Requisitos

Es necesario tener en cuenta que los sujetos antes mencionados para solicitar su inclusión en el registro fiscal según lo establece la Administración Federal, deben cumplir con los siguientes requisitos:

- Poseer Clave Única de Identificación Tributaria (C.U.I.T.).

- Tener actualizado en el “Sistema Registral” el código relacionado con la actividad que desarrollan.

- Declarar y mantener actualizado ante este Organismo el domicilio fiscal, así como los domicilios de los locales y establecimientos.

- Constituir y mantener actualizado ante la Administración Federal el “Domicilio Fiscal Electrónico”.

- Los operadores que se encuentren obligados, en caso de corresponder, deberán poseer número de inscripción vigente (RENSPA), y/o matrícula habilitada ante el (RUCA) dependiente del Ministerio de Agroindustria.

- Poseer alta en los impuestos al valor agregado, a las ganancias o en el Régimen Simplificado para Pequeños Contribuyentes (RS).

- Tener presentadas todas las declaraciones juradas vencidas, correspondientes a los impuestos o regímenes cuyo control se encuentre a cargo de este Organismo.

- Haber efectuado la registración y aceptación de los datos biométricos.

- Acreditar su condición de agente de retención y/o percepción en el impuesto al valor agregado y/o a las ganancias, si correspondiera.

- No encontrarse incluido en la “Base de Contribuyentes No Confiables”, que se encuentra publicada en el sitio “web” de la Administración Federal.

- No tratarse de contribuyentes con procesos judiciales.

Permanencia, suspensión y exclusión

La permanencia de los contribuyentes en el Registro dependerá de la “…correcta conducta fiscal”. La suspensión puede durar como máximo 60 días corridos. Dentro de ese período deberá subsanar las causas que le dieron lugar. La exclusión del “Registro” se cumplimentará en los siguientes casos:

- Cuando el Organismo verifique que, luego de los plazos máximos de suspensión, se mantengan las situaciones específicas que se establecen en los apartados de la Resolución (ver art. 13).

- No se encuentren vigentes los número de matrícula del RUCA y/o número de inscripción ante el RENSPA.

Los sujetos que resulten excluidos, además de los que no estuvieran incluidos en el “Registro Fiscal”, quedarán alcanzados por las alícuotas y valores plenos de los regímenes de percepción, pagos a cuenta y/o retención, previstos en el Anexo II de la Resolución general 3873/2016.

Regímenes de percepción, pago a cuenta y retención del impuesto al valor agregado

Se estableció además que están obligados a ingresar dicho tributo, los establecimientos de faena (sean estas personas físicas o jurídicas, entes nacionales, provinciales y municipales); consignatarios; matarifes-abastecedores y carniceros-; y demás usuarios de los servicios de faena que se realicen en las plantas faenadoras habilitadas.

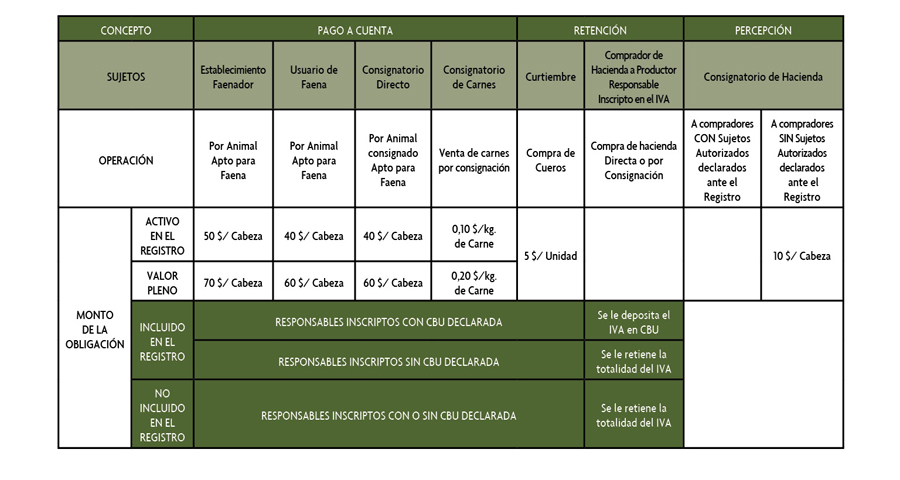

Alícuotas y valores plenos de los regímenes de pago a cuenta, retención y percepción

Anexo sustituido por art. 1° punto 20 de la Resolución general N° 3963/2016 de la AFIP B.O. 23/12/2016. Vigencia: a partir del día de su publicación en el Boletín Oficial, resultando de aplicación a partir del 1 de marzo de 2017)

Los mencionados pagos en concepto de anticipos de faena -ya sean en carácter de establecimiento faenador o como usuario de faena, y dependiendo del importe (según la tabla determinada por el organismo recaudador)- deberán realizarse antes que se inicie el proceso de la faena. El productor, en el DT-e (Documento de Tránsito Electrónico) indica el destino del establecimiento donde se va a faenar. Posteriormente, en el momento del pago del anticipo a través del VEP, se relaciona el número de DT-e con la cantidad de cabezas a faenar por el establecimiento. El destino del cómputo podrá ser en IVA o Contra Retenciones/Percepciones de IVA.

Cabe destacar, en lo referente al Régimen de Información, que los establecimientos faenadores y/o frigoríficos deberán volver a utilizar el Libro de Movimiento y Existencia de Hacienda y Carnes de acuerdo a lo establecido por la resolución J-936/81 de la Junta Nacional de Carnes que se encuentra dentro de la Ley 21.740.

También, es necesario tener en cuenta que deben abonarse los anticipos aun cuando no se realice la venta de la hacienda faenada, como es el caso de la faena sanitaria.

Facturación y Registración

Según el Régimen de Facturación y Registración (Rg 3964/2016) a partir del 1 de marzo de 2017, es obligatorio el uso de los comprobantes electrónicos, cada uno de los cuales se relaciona con un documento único de acuerdo a la operación:

- a) Cuenta de Venta y Líquido Producto

A – Sector Pecuario

b) Cuenta de Venta y Liquido Producto

B – Sector Pecuario

c) Liquidación de Compra A – Sector Pecuario

d) Liquidación de Compra B – Sector Pecuario

e) Liquidación de Compra Directa A – Sector Pecuario

f) Liquidación de Compra Directa B – Sector Pecuario

g) Liquidación de Compra Directa C – Sector Pecuario

h) Liquidación de Venta Directa A – Sector Pecuario

i) Liquidación de Venta Directa B – Sector Pecuario

Se puede observar que es el mismo establecimiento de faena (inscripto en el Registro) el obligado a facturar la compra a través de los comprobantes electrónicos (por ejemplo a través del Formulario de Liquidación de Compra Directa A – Sector Pecuario). Es decir, que el productor ya no factura la hacienda con destino a faena.

Lo mismo puede suceder para los puntos A y B del listado anterior; es decir, la facturación o emisión de comprobantes están a cargo de los comisionistas y/o consignatarios.

Pero el único caso en que la facturación está a cargo del vendedor (productor) es cuando el destino de la hacienda sea distinto a la faena, o el comprador sea un Responsable No Inscripto o Exento, o se encuentre adherido al Régimen Simplificado para Pequeños Contribu- yentes, sin importar el destino de la hacienda que se comercializa.

De acuerdo a todo lo antes expuesto es importante tener en cuenta dos cosas:

1) La Administración Federal posee un mayor control de las operaciones a través de los comisionistas y/o consignatarios; y establecimientos faenadores y/o frigoríficos, ya que se realizan a través de medios electrónicos en línea y permiten la determinación de posibles inconsistencias.

2) En la medida que se realicen operaciones a través de contribuyentes que no se encuentren inscriptos en el “Registro Fiscal”, se producirá un incremento financiero significativo ya que, los importes en términos de retenciones se duplicarán y pasarán de un 5% al total de la alícuota (10,5%).